В 1С УПП предусмотрены гибкие настройки параметров любых видов учета, с помощью чего можно полностью сконфигурировать правила учета, в соответствие с которыми работает организация.

Для того чтобы учесть все нюансы, рекомендуем на этапе предпроектного обследования полностью прописать параметры учета и согласовать их с ключевыми пользователями. Во-первых, это может послужить прочной основой для построения по-настоящему эффективной системы (поскольку регламентированный учет имеет строгие правила, а управленческий отображает реальное положение дел на предприятии), а во-вторых, позволит избежать проблем с внедрением и расхождением в данных между старой и новой системой учета.

В этой статье мы подробно рассмотрим настройку параметров регламентированных видов учета – бухгалтерского и налогового.

Доступ к настройке параметров учета

Войдем в систему с правами администратора и переключимся в интерфейс «Бухгалтерский и налоговый учет».

Рисунок 1. Работа в части интерфейса с правами администратора

После смены интерфейса в верхнем меню появится дополнительный раздел «Настройка учета», в котором нужно выбрать пункт «Настройки параметров учета».

Рисунок 2. Вкладка настройки параметров

Откроется окошко, в котором все параметры доступные для настройки логически сгруппированы по разделам. Рассмотрим подробнее параметры и настройка для каждого раздела.

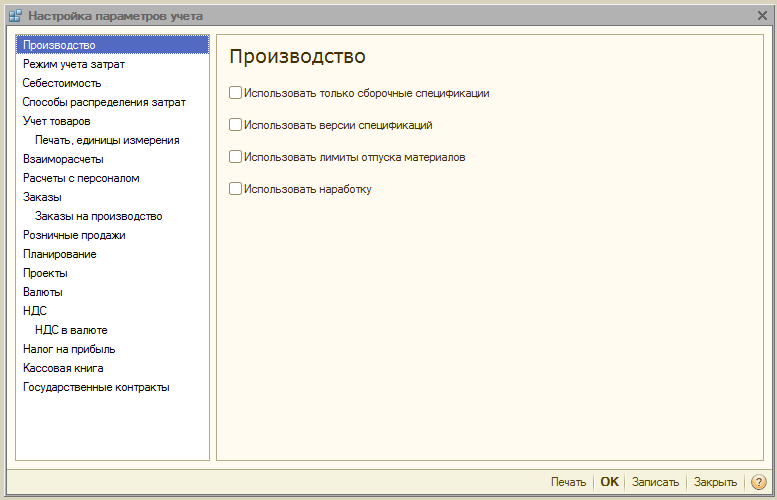

Раздел «Производство»

В разделе «Производство» указывают правила оформления производственных документов:

- Использовать только сборочные спецификации – активировав параметр, пользователи смогут устанавливать вид «Сборочная». Отключенный флаг делает доступными дополнительные виды спецификации – «Полная», «Узел». Если таковые использовать не планируется, лучше установить флаг, чтобы избежать пользовательских ошибок в оформлении документов.

- Версии спецификаций – если флаг включен, пользователи смогут указывать различные версии в спецификации номенклатуры, если выключен, то у каждой спецификации может быть только одна версия.

- Использовать лимиты отпуска материалов – при включенном флаге активируется возможность работы с функционалом лимитно-заборных карт. Флаг лучше снять, чтобы не перегружать конфигурацию избыточным, ненужным функционалом, когда на предприятии подобное не практикуется.

- Использовать наработку – при включенном флаге активируется возможность в «Отчете производства за смену» поставить вид выпуска «Наработка». Если на предприятии это не практикуется, флаг лучше снять, чтобы не перегружать конфигурацию избыточным, ненужным функционалом.

Рисунок 3. Настройки параметров учета «Производство»

Рисунок 3. Настройки параметров учета «Производство»

Раздел «Режим учета затрат»

В системе 1С УПП предусмотрены режимы «Расширенной аналитики» , либо «Партионный учет»* .

Первый из них лучше подходит для производств, т.к. позволяет учитывать все производственные затраты и запасы на всех счетах учета раздельно для регучета и управленческого. При этом пользователи имеют возможность получать подробную аналитику по движению номенклатуры и затратам. При выборе этого режима не учитывается хронологический порядок ввода документов.

Второй больше подходит для торговых компаний, для которых важно точно определять себестоимость конкретной партии и видеть валовую прибыль от продажи в режиме реального времени.

Рисунок 4. Настройки режимов учета затрат

Рисунок 4. Настройки режимов учета затрат

*Настройка режимов описана по верхнему уровню, поскольку это отдельная, большая тема. Как, например, в РАУЗ можно настроить детализацию, а в партионном – порядок списания.

Раздел «Себестоимость»

Здесь указывается тип цен, на котором учитывается себестоимость. Предварительно должен быть настроен регистр сведений «Цены номенклатуры».

Далее раздельно устанавливаются флажки для управленческого или регучета. Применяется, если на разных складах одной компании приняты разные условия ведения хоздеятельности. При этом суммовой и партионный учет будут вестись по каждому складу отдельно. Когда опция не активирована, то расчет производится в целом по компании, вне зависимости от конкретного склада.

Рисунок 5. Настройки себестоимости

Рисунок 5. Настройки себестоимости

Раздел «Способы распределения затрат»

Данные настройки используются в режиме расширенной аналитики учета затрат.

Если требуется все-таки включить эту настройку, следует задать правила расчета базы на закладке «База распределения», в рамках которых и будет рассчитываться база распределения, а также будет выбрана стратегия расчета долей затрат на каждый вид продукции в зависимости от объема выпуска, объема продаж, вхождения определенного сырья, по нормативам, либо вручную.

Можно распределять затраты по видам производства: на собственную продукцию, продукцию стороннего переработчика, продукцию из давальческого сырья, на наработку, на отдельные подразделения, на процент или на коэффициент.

Рисунок 6. Настройки способов распределения затрат

Рисунок 6. Настройки способов распределения затрат

Раздел «Учет товаров»

- Активация первой группы добавляет в документах и справочниках соответствующие строки для учета по заданным характеристикам, а также для оформления операций с тарой.

- Вторая группа отвечает за возможность работы по нескольким складам в табличной части выбранного документа.

Рисунок 7. Настройки «Учета товаров»

Рисунок 7. Настройки «Учета товаров»

Раздел «Печать, единицы измерения»

Раздел предназначен для настройки внешнего вида печатных форм документов. Предусмотрена возможность выводить дополнительную колонку с нужным параметром, например, код товара или артикул, а также указать единицу веса и единицу объема для использования в характеристиках номенклатуры.

Рисунок 8. «Печать, единицы измерения»

Рисунок 8. «Печать, единицы измерения»

Раздел «Взаиморасчеты»

Здесь устанавливаются единые правила контроля задолженности и проведения банковских документов:

- Способ контроля дней задолженности по календарным, либо по рабочим дням.

- Проведение документа по времени регистрации – документ будет проведен в тот же момент, когда получено подтверждение из банка о проведении транзакции. Предпочтителен, когда необходимо отслеживать оплаты от клиентов в режиме реального времени.

- В конце дня даты регистрации в целом снижает загрузку системы, может использоваться, когда достаточно получать отчетность по оплатам не оперативно.

Рисунок 9. Настройки параметров учета «Взаиморасчеты»

Рисунок 9. Настройки параметров учета «Взаиморасчеты»

Раздел «Расчеты с персоналом»

Раздел предназначен для настройки заполнения реквизитов «Сотрудники» и «Вид начислений оплаты труда» в проводках. Если выбрать опцию «По каждому работнику», необходимо будет заполнять эти реквизиты для каждого сотрудника. При выборе опции «Сводно…» – данные реквизиты в проводках не участвуют.

Рисунок 10. Кадровые расчеты

Рисунок 10. Кадровые расчеты

Раздел «Заказы»

Здесь настраивается работа с заказами.

- Стратегия авторезервирования задает порядок резервирования товаров по заказам покупателей.

- Активация «Указывать заказы в табличной части» выводит в документах поступления и реализации дополнительную колонку, в которой отображается номер заказа.

- Использовать внутренние заказы активирует функционал по созданию внутренних заказов отдельным документом с идентичным названием. Если система подобных заказов в компании не используется, флаг лучше отключить, чтобы не нагружать пользователей избыточной информацией.

- Указывать серии при резервировании товаров на складах позволяет учитывать серии (только при условии резерва под заказы с указанием договора контрагента, в котором установлен признак «Обособленный учет товаров по заказам покупателя»).

- Учитывать возвраты товаров покупателем – при включенном флаге масса заказанных товаров меняется автоматом при проводке «Возврата товаров от покупателя».

Рисунок 11. Настройки «Заказов»

Рисунок 11. Настройки «Заказов»

Раздел «Заказы на производство»

Раздел предназначен для настройки параметров по работе с заказами на производство.

При включенном флаге «Использовать заказы на производство» становится доступен дополнительный документ «Заказ на производство».

Включение следующего флага дает возможность по каждому заказу рассчитать потребности в материалах и полуфабрикатах для выпуска готовых товаров.

Закрытие потребностей можно реализовать в одним из двух режимов:

- Явно – с помощью документа «Корректировка заказа на производство». Также они полностью закрываются при проведении «Отчета производства за смену», «Комплектации номенклатуры» и «Акта об оказании производственных услуг», если по заказу выпущены все товары.

- Автоматом – то есть при разделении материалов на выпуск товаров, а также при его оформлении с помощью «Комплектации номенклатуры».

Рисунок 12. Заказы на производство

Рисунок 12. Заказы на производство

Раздел «Розничные продажи»

Предназначен для настройки параметров розничной продажи:

- Возможность оплаты платежными картами, банковскими кредитами;

- Учет реализации алкогольной продукции;

- Порядок отправки электронных чеков покупателю.

Рисунок 13. Розничные продажи

Рисунок 13. Розничные продажи

Раздел «Планирование»

Раздел предназначен для настройки параметров планирования:

- Периодичность доступа к ключевым ресурсам задает временной интервал, в который осуществляется планирование: день, неделя, декада, месяц, квартал, полугодие, год.

- Вести планирование по сменам – при активации в спецификациях и в заданиях на производство становится доступен механизм посменного планирования.

Рисунок 14. Настройки планирования

Рисунок 14. Настройки планирования

Раздел «Проекты»

Здесь настраивается учет в разрезе Проектов.

- Вести учет по проектам – активирует дополнительную детализацию по проектам для операций продажи, закупки, движения ДС, затраты и планирование.

- Использовать виды распределения по проектам – при включенном флаге активируется дополнительный инструментарий для разнесения основных затрат по проектам.

- Вести учет затрат по проектам – активирует разнесение косвенных затрат по проектам.

- Указывать проекты в табличной части документов – в документах, отражающих финоперации, становится доступна дополнительная колонка «Проект», в которой можно указать к каким конкретным проектам относятся затраты.

Рисунок 15. Настройки параметров учета «Проекты»

Рисунок 15. Настройки параметров учета «Проекты»

Раздел «Валюты»

Здесь настраиваются валюты, использующиеся для регучета*, управленческого и учета по МСФО.

*Валюта регучета – базовая валюта, ее курс всегда равен 1 (для РФ – рубль).

Рисунок 16. Настройки параметров учета «Валюты»

Рисунок 16. Настройки параметров учета «Валюты»

Раздел «НДС»

Раздел предназначен для настройки нумерации и печатных форм счет-фактур. Предусмотрена возможность указать полное или полное и сокращенное наименование продавца, а так же установить отдельную нумерацию для счет-фактур на аванс.

Рисунок 17. Установки для учета НДС

Рисунок 17. Установки для учета НДС

Раздел «НДС в валюте»

В разделе устанавливается способ расчета суммы НДС для документов в иностранной валюте. При выборе опции «По рублевой сумме документа», сумма НДС будет рассчитана умножением рублевой суммы на ставку НДС.

При выборе опции «По валютной сумме НДС», рублевая сумма НДС рассчитывается путем умножения валютной суммы НДС на курс документа.

Рисунок 18. Настройки параметров учета «НДС в валюте»

Рисунок 18. Настройки параметров учета «НДС в валюте»

Раздел «Налог на прибыль»

Настраивается налог на прибыль для имущества и услуг, предварительно оплаченных по договору в валюте и правила поддержки ПБУ18/02 при учете суммовых разниц при поступлении оплаты по договорам в у.е. после перехода права собственности.

Рисунок 19. Настройки параметров учета «Налог на прибыль»

Рисунок 19. Настройки параметров учета «Налог на прибыль»

Раздел «Кассовая книга»

В разделе настраиваются опции ведения кассовых книг: по обособленным подразделениям или в целом по организации.

При включении флага «Использовать ведение кассовых книг по обособленным подразделениям» на счетах 50.01 и 50.21 будет добавлен вид субконто «Подразделения», при снятии флага – вид субконто будет удален и процесс будет возможен только по всей организации в целом.

Рисунок 20. Настройки параметров учета «Кассовая книга»

Рисунок 20. Настройки параметров учета «Кассовая книга»

Раздел «Государственные контракты»

Раздел предназначен для настройки дополнительного функционала учета платежей по государственным контрактам.

При включенном флаге появляется возможность работы с объектами подсистемы «Государственные контракты». Для банковского счета, договора контрагента и заявок на расходование средств можно установить соответствие с государственным контрактом.

Для Настройки выгрузки подтверждающий документов указывается каталог выгрузки подтверждающих документов при обмене с банком, а также максимальный размер файла подтверждающего документа (Мбайт) и файла архива подтверждающих документов (Мбайт).

Рисунок 21. Настройки учета «Государственные контракты»

Рисунок 21. Настройки учета «Государственные контракты»

На этом обзор настроек параметров учета в системе 1С УПП завершен. Для более подробного ознакомления с возможностями системы и правилами настройки Вы можете обратиться к нашим консультантам.

Операции в момент перехода Выполнение второго этапа происходит после завершения всех операций, в том числе и реформации баланса. Первым делом на данном этапе необходимо включить авансы покупателей в состав доходов. Программа автоматически создает документ «Записи книги учета доходов и расходов (УСН)». При объекте налогообложения «доходы минус расходы» программа предлагает выполнить ввод начальных остатков для целей УСН.При УСН аналитический учет запасов необходимо вести в разрезе каждой партии, поэтому в параметрах учета нужно поставить галочку ведения учета «По партиям (документам поступления)». Последней операцией перехода на УСН является списание остатков налогового учета из регистров бухгалтерии, а также остатков из регистров, которые не используются при УСН.

Электронный журнал «практик»

В-третьих, издержки фирмы, которые организация определяет по факту перехода на «упрощенку», могут быть признаны как официальные и принимаемые к вычету из базы - на дату осуществления таковых, если были оплачены до того, как компания сменила режим налогообложения, либо на дату перечисления денежных средств, если оно было произведено после начала работы предприятия по УСН. В-четвертых, средства, которые уплачены по факту перехода на УСН в счет погашения расходов фирмы, не могут быть вычтены из базы, если соответствующие издержки до смены налогового режима учитывались при исчислении налога на прибыль. Исчисление авансов при переходе на УСН Важный аспект, характеризующий процедуру смены фирмой налогового режима на УСН - исчисление авансов.

Рассмотрим его подробнее.

Переход с осно на усн в 2018 году особенности

Если компания вынуждена перейти на ОСН в силу специфики бизнеса, то должна направить соответствующее уведомление в налоговую службу в течение 15 дней по истечении отчетного периода, в котором она перестала соответствовать критериям УСН. Переход с «упрощенки» на ОСН: исчисление налоговой базы Рассматривая порядок перехода на УСН с ОСНО выше, мы отметили, что существует ряд нюансов исчисления налоговой базы при соответствующем сценарии. Аналогично есть особенности определения данного показателя и в случае с обратной процедуры - изменения налогового режима на ОСНО.

То, каким образом исчисляются доходы и расходы в рамках базы по ОСНО, зависит от того, какой метод расчета налога задействует фирма. Таковых 2 - кассовый и метод начисления.

Помощник по переходу на усн в «1с:бухгалтерии 8»

Важно

Данная закладка содержит несколько вкладок: «Номенклатура», «Услуги», «РБП», «Расходы на оплату труда», «Налоги и взносы». На вкладках вводится информация об остатках расходов, возникших у организации, но еще не признанных уменьшающими налоговую базу. Это могут быть поступившие, но еще неоплаченные товарно-материальные ценности, не переданные в производство материалы и т.п.

Рассмотрим на примере вкладки «Номенклатура»: Данная запись говорит о том, что номенклатура «ДФ Абажур» по состоянию на 01.01.2015 в количестве 10 штук на сумму 20 рублей и НДС 3,60 рубля находится на складе и пока еще не оплачена поставщику (состояние расхода = «не списано, не оплачено). В дальнейшем при списании и оплате данной номенклатуры, она будет включена в расходы, согласно данных на закладке «Расходы УСН» в Учетной политике.

Переход с осно на усн с 2018 года

Таким образом, после перехода на ОСН с УСН стоимость тех товаров, что были реализованы, но не оплачены, следует включить в структуру доходов. Переход с «упрощенки» на ОСН: нюансы исчисления НДС Как известно, одним из критериев разграничения ОСН и других налоговых режимов является необходимость уплаты НДС. Рассмотрим то, каким образом регулирует исчисление (в рамках такой процедуры, как переход с ОСНО на УСН) НДС Налоговый Кодекс.

В соответствии с нормами НК РФ, плательщики УСН освобождены от уплаты НДС. В свою очередь, данное обязательство в полной мере актуально для фирм, работающих по общей системе налогообложения. НДС в российской системе налогового права представлен 2 разновидностями - в виде исходящего, а также входящего налога.

Как правило, особых сложностей с исчислением того и другого у фирм-плательщиков НДС не возникает.

Порядок перехода с осно на усн в программе 1с:упп

Специально для этих целей разработан «Помощник по переходу на УСН» в «1С:Бухгалтерии 8», ред. 3.0. Рис. Помощник по переходу на УСН Перед тем, как начать работать с данным помощником, необходимо в настройках налогов и отчетов указать переход на УСН с 1 января 2018 г. Операции в данном помощнике подразделяются на 2 группы – подготовительные операции перед переходом и операции в момент перехода.

Операции перед переходом Так как организации, применяющие УСН, не являются плательщиками НДС, то перед переходом на УСН им необходимо проанализировать информацию об остатках авансов покупателей и относящихся к ним сумм НДС, и принять решение о дальнейших действиях. Чтобы получить данную информацию, воспользуйтесь специальным отчетом «Остатки НДС по авансам покупателей». Результатом анализа отчета является решение о том, как переход на УСН будет учитываться в расчетах с покупателем по сумме аванса.

Переход на усн с 2018 года: порядок, ограничения, преимущества

Рассмотрим на примере взаиморасчетов с покупателями: Данной записью мы вводим информацию о том, что 5000 рублей, которые нам должен контрагент уже включены в налоговую базу по налогу на прибыль на основании документа расчетов «Акт об оказании производственных услуг ДФ000000003 от 08-12.2014» и в КУДиР не должны попадать в том периоде, когда эти 5000 рублей фактически поступят на наш расчетный счет. В дальнейшем, при проведении документа «Платежное поручение входящее», суммы дебиторской задолженности, перечисленные на этой закладке, в составе доходов по УСН отражены не будут. Аналогично нужно заполнить остальные вкладки по взаиморасчетам.

2.2 Расходы по УСН Данная закладка подлежит заполнению, если объектом налогообложения является «Доходы – Расходы». Объект налогообложения указывается в учетной политике на закладке «УСН».

Переход с осно на усн. порядок перехода ооо на усн с осно

Операции в момент перехода Выполнение второго этапа происходит после завершения всех операций, в том числе и реформации баланса. Первым делом на данном этапе необходимо включить авансы покупателей в состав доходов. Программа автоматически создает документ «Записи книги учета доходов и расходов (УСН)». При объекте налогообложения «доходы минус расходы» программа предлагает выполнить ввод начальных остатков для целей УСН. При УСН аналитический учет запасов необходимо вести в разрезе каждой партии, поэтому в параметрах учета нужно поставить галочку ведения учета «По партиям (документам поступления)».

Такой подход рекомендован Минфином РФ в Письме от 14.10.2015 № 03-11-11/58878. Если крайний срок подачи Уведомления пропущен, новое Уведомление с другим объектом налогообложения можно будет подать только через год. Вопрос № 2: Какой крайний срок подачи Уведомления о переходе с ОСНО на УСН с 2018 года? Ответ: В связи с тем, что в 2017 году 31 декабря – выходной день, по общему правилу срок подачи переносится на первый рабочий день, следующий за выходными/праздничными днями. Значит, уведомление можно будет подать и 09 января 2018 года. Вопрос № 3: С какой даты может применять УСН организация, образовавшаяся в результате реорганизации? Ответ: Такая организация может применять УСН с момента регистрации. Ей необходимо подать Уведомление о переходе на УСН вместе с документами по реорганизации. Оцените качество статьи.

Переход с осно на усн с 2018 года в 1с egg особенности

Внимание

Переход с ОСНО на УСН может осуществить также ИП или юрлицо, которое только зарегистрировались в ФНС. В этом случае соответствующий субъект предпринимательской деятельности должен успеть направить в ФНС уведомление об изменении системы налогообложения в течение 30 дней с момента внесения сведений о фирме в государственные реестры. При условии, что данный документ будет передан налоговикам в указанный срок, фирма может начать фактически деятельность как плательщик УСН сразу же после регистрации в ФНС.

Переход с ОСНО на «упрощенку»: особенности определения налоговой базы Переход с ОСНО на УСН характеризуется рядом примечательных нюансов. В частности, данная процедура имеет особенности, касающиеся исчисления размера налоговой базы. Эксперты выделяют следующие правила, которых фирмам следует придерживаться в процессе перехода с ОСНО на УСН.

Переход с осно на усн с 2018 года в 1с упп особенности

В рамках такой процедуры, как переход с ОСНО на УСН, авансы должны быть включены в структуру доходов по состоянию на 1 января года, в котором фирма работает по УСН. Кроме того, авансы, полученные до смены налогового режима и относящиеся к категории незакрытых, следует учитывать при исчислении максимальной величины выручки, которая дает фирме право работать по «упрощенке». Восстановление НДС при переходе на УСН Следующий нюанс, на который полезно обратить внимание компании - необходимость восстановления НДС при переходе на УСН. В связи с чем фирма может быть обязана осуществлять данную процедуру? Действительно, по завершении такой процедуры, как переход с ОСНО на УСН, НДС компанией уплачиваться не должен. Однако есть сценарии, при которых налог на добавленную стоимость, который принят организацией к вычету, требуется восстановить и впоследствии уплатить государству.

Для 1С УПП и КА 1.1 очень важно, чтобы учетная политика была настроена не только для бухгалтерского и налогового, но и для управленческого учета. Управленческая учетная политика настраивается для всей программы в целом, а учетную политику регламентированного учета заполняют для каждой организации отдельно.

Мы с вами пойдем по порядку предусмотренному разработчиком и начнем с управленческой учетной политики.

Учетные политики в 1С УПП и Комплексной 1.1. заполняются в интерфейсе Заведующий учетом. Меню: Настройка учета - Учетная политика

Учетная политика по управленческому учету в 1С УПП и Комплексной 1.1

В новой базе управленческая учетная политика уже настроена по умолчанию. Мы просматриваем ее и при необходимости корректируем так как нужно для нашей компании.

1. Запасы

Вот так выглядит настройка учета запасов по умолчанию:

Здесь можно:

Изменить стратегию оценку стоимости МПЗ при выбытии

Часто бухгалтерам вполне достаточно оценки выбытия запасов "по средней", а для управленческой отчетности хочется получать более подробную и точную информацию. В 1С это можно себе позволить - для этого в учетной политике управленческого учета ставят ФИФО, а в бухгалтерском - по средней и получают независимые данные по себестоимости списания МПЗ.

Не включать НДС в стоимость партий

В бухгалтерском учете НДС всегда исключен из стоимости МПЗ на складе, а в управленческом вы можете для себя выбрать привычный вам вариант. Хотя классическая методология управленческого учета требует исключения НДС из оценки стоимости запасов, у нас в России часто предпочитают оценивать запасы по "кассовому принципу", то есть по сумме уплаченных денег. Тогда флажок не ставим.

Если же вы тяготеете к классической школе, то устанавливайте флажок.

Настройка касается как сумм НДС при поступлении так и таможенного НДС.

Вести учет МПЗ организаций в разрезе складов.

Это одна из настроек 1С, которые не назовешь интуитивно понятными.

В 1С есть несколько регистров, в которых хранится информация о товарах в компании. Основные регистры - на которые 1С опирается, когда определяет остатки - это Товары на складах и Товары в организациях. Им соответствуют отчеты: Товары на складах и Ведомость по товарам и ГТД организаций.

Товары на складах, как следует из названия, всегда учитывают остатки в разрезе складов. Но в них нет организаций. Чтобы определить остаток именно в нужной нам организации используется регистр накопления "Товары организаций". В этом регистре хранится информация о товарах в разрезе организаций. Вот в нем аналитика по складам настраивается параметром учетной политики.

В некоторых случаях не учитывать склад для товаров организаций удобно. Например, разделение складов у вас в компании условно. Тогда можно разрешить пользователям в дополнительных правах продавать товары без контроля остатков на складах, но оставить контроль остатков организаций. Тогда менеджер сможет продать товар с любого склада, лишь бы он числился на той организации, от имени которой он продает. Перемещения товаров в таком случае можно делать по факту. Так чтобы выровнять отрицательные остатки складов.

Порядок формирования учетных цен.

В торговых компаниях, как правило, учет МПЗ ведется по прямым (фактическим) затратам.

В бухгалтерском учете настраивается независимо.

2. Производство и учет затрат

Здесь мы настраиваем включение НДС в производственные затраты в управленческом учете. Логично, чтобы эта настройка совпадала с вашим выбором насчет включения НДС в стоимость партий на предыдущей закладке.

Для 1С УПП здесь предусмотрена возможность включить использование заказов на производство в производственном учете. В Комплексной автоматизации применение заказов на производство не предусмотрено.

3. Распределение затрат

Здесь настраивается только вариант учета общехозяйственных затрат для управленческого учета. Или включать их в полную себестоимость продукции или... не включать. Отчет о прибылях и убытках в управленческом учете как таковой отсутствует. Поэтому в случае "директ - костинг" (первый вариант на закладке) с этими затратами просто ничего не происходит. Правда, такой отчет все-таки можно настроить, в рамках подсистемы бюджетирования, но это - отдельная история.

В бухгалтерском учете настраивается независимо.

4. Детализация затрат

При списании косвенных затрат на производственные можно их в незавершенном производстве учитывать по той же статье затрат, а можно укрупненно. То есть для всех затрат одного вида определить обобщенную статью. Например, все общепроизводственные статьи при распределении на НЗП сворачиваются в статью "Общепроизводственные расходы".

Впрочем, давно не видела, чтобы здесь использовались обобщенные статьи. Мы любим подробности, а укрупнить можно и в отчетах.

В бухгалтерском учете настраивается независимо.

5. Скидки

Здесь настраиваются типы скидок, доступные в документах продажи. Если флаг не установлен,то скидку этого типа нельзя будет установить в программе. В документе установки скидок они будут видны, но 1С не даст сохранить документ с таким типом скидки.

Настройка использования дисконтных карт достаточно подробно описана в контекстной справке программы, не буду ее повторять здесь.

6. Классификация покупателей

Классификацию покупателей лучше настраивать не сразу. Эта информация основана на статистике данных самой системы. Поэтому пока данных мало, сама классификация содержит мало полезной информации. Когда прошло несколько месяцев, можно посмотреть как ведет себя статистика в зависимости от настроек и выбрать самый подходящий для вашей деятельности вариант. В программе есть классификация не только покупателей, но и номенклатуры. И это дает очень полезную информацию о продажах.

Все, управленческую политику мы победили. Переходим к бухгалтерскому и налоговому учету.

Учетная политика по бухгалтерскому и налоговому учету в 1С УПП и Комплексной 1.1

Настраивать учетную политику по бухгалтерскому учету в 1С УПП и Комплексной 1.1 нужно для каждой организации и для каждого года, в котором были хоть какие-то документы проведенный в бухгалтерском и налоговом учете. В том числе и документы начальных остатков.

Нажимаем на зеленый плюсик - добавить новую. И начинаем заполнять.

1. Общие

Выбираем систему налогообложения и указываем - применяем ли ЕНВД.

УСН - если выбираем УСН, то часть закладок исчезает, зато появляется закладка УСН.

Если на этой закладке указать вариант Доходы минус расходы, то появится дополнительная вкладка Расходы УСН, на которой можно дополнительно настроить события признания расходов УСН.

ЕНВД - добавляет закладку ЕНВД, на которой можно указать базу и скорректировать счета учета ЕНВД.

Последний флажок - ведется производственная деятельность. Его нужно установить обязательно, если ваша организация производит продукцию или оказывает услуги, себестоимость которых вы хотели бы рассчитывать. Флажок регулирует доступность настроек производства и возможность ведения производственного учета в программе.

Если у вас только торговая деятельность - то флажок лучше снять, это упростит настройки программы.

2. Расчеты с контрагентами

Первый переключатель настраивает момент зачета авансов. Система может при проведении накладной находить авансы по договору и сразу делать проводки закрытия аванса.

Другой вариант: при проведении документов зачет аванса не делается, для автоматического закрытия авансов запускается специальная обработка. Этот вариант чаще используется тогда, когда документы вводятся не по порядку и в момент проведения документа нельзя определить, относится ли сумма аванса к нему.

Настройка начисления резервов имеет подробные контекстные описания, поэтому я не буду здесь на ней останавливаться. Выбираете настройки, соответствующие вашей учетной политике.

3. Запасы

К тем настройкам учета запасов, которые мы с вами обсуждали в учетной политике по управленческому учету здесь добавилась возможность настроить учет ТЗР (транспортно-заготовительных расходов). Их можно или включить в себестоимость запасов на том же счете учета (первый вариант) или учитывать на отдельном счете.

Обратите внимание, что второй вариант теперь доступен только в том случае, если в параметрах учета вы выбрали расширенную аналитику затрат.

4. Производство и учет затрат

Для УПП здесь предусмотрена возможность настройки ведения учета затрат в регламентированному учете по заказам на производство. Это очень важная настройка, так как позволяет при использовании заказов на производство вести учет себестоимости и незавершенного производства в разрезе заказов на производство. То есть, например, на выпуск по определенному заказу будут списаны только затраты, которые были отнесены на этот заказ. Затраты по другому заказу останутся в незавершенном производстве, даже если относятся к той же номенклатурной группе.

Если вы ведете учет выпущенной продукции в плановых ценах, то здесь также можно настроить использование 40 счета.

5. Распределение затрат

Закладка есть только в 1С УПП. Но и там ее имеет смысл пока пропустить. Заполнять способы распределения затрат на этой закладке откровенно неудобно. Их можно настроить в отдельном справочнике или по мере создания самих статей затрат.

6. Детализация затрат

Первый блок мы уже обсуждали в таком же пункте управленческой политики учета. А вот второй весьма любопытен. Что будет, если оставить настройку по умолчанию - списывать проводки сводно?

По распределяемым статьям расходы будут начисляться на счет затрат, но списываться по этой статье не будут. С другой стороны, будут списываться суммы без статьи затрат. В целом по счету все будет закрываться. Но! При формировании оборотно-сальдовой ведомости по статьям затрат по любому затратному счету мы получим накапливающиеся остатки по статьям затрат и красные минусы по пустой статье. Это сделает оборотку нечитаемой и непригодной для проверки правильности списания. В общем, на мой взгляд, лучше ставить "детально".

7. Общехозяйственные расходы

В бухгалтерском учете есть два варианта распределения общехозяйственных расходов.

ОХР включаются в себестоимость продукции - если вы выбираете этот вариант, то нужно будет еще для статей затрат с характером "общехозяйственные" настроить способы распределения.

ОХР списываются по методу директ- костинг. Если вы выбираете этот вариант, то следует выбрать настройку счета, на который будут относиться затраты. Обычно это 90.08. И нужно выбрать базу для распределения по номенклатурным группам.

8. Налог на прибыль

В 1С УПП и Комплексной 1.1 налоговый учет ведется независимо от бухгалтерского на отдельном плане счетов.

Естественно, нет нужды вводить счета налогового учета в документы отдельно. Для счетов бухгалтерского и налогового учетов настраивается соответствие. Более того, нажав на кнопку "Установить соответствие счетов БУ и НУ" мы обнаружим, что это соответствие уже установлено по умолчанию. Если вы хотите изменить какие-то настройки или добавить счета, то можно внести изменения прямо в существующий документ.

Ну и последнее: установить применение ПБУ 18/2 для расчета временных и постоянных разниц.

9. Спецодежда и спецостнастка

Здесь можно определить способ погашения стоимости для налогового учета. Первый вариант понятен - всегда погашаем сразу, при передаче в эксплуатацию.

В бухгалтерском учете есть возможность настройки способа погашения для каждой номенклатурной позиции отдельно. Это настраивается прямо в справочнике номенклатуры. То есть, второй способ - автоматически делать в налоговом учете так же, как будет настроено в бухгалтерском.

10. НДС

Из настроек НДС сложности могут возникнуть только при настройке учета по ставкам без НДС и 0%, если у вас есть реализация по этим ставкам.

При установке флага нужно обратить внимание на настройку, которая становится при этом доступна:

Вести партионный учет НДС в разрезе серий и характеристик.

Дело в том, что при включени учета по ставкам НДС, партионный учет для распределения НДС ведется независимо. Если у вас будет вестись партионный учет по сериям или будут использоваться характеристики этот признак следует установить. В противном случае, скорее всего будут возникать ситуации, когда из-за разницы в порядке списания, суммы списаний и документы партий по учету НДС и в бухгалтерском учете будут отличаться. Это может создать вам сложности при подборе документов для подтверждения в налоговую.

Записи вебинаров

Случается, что возникают ситуации, когда при вводе всех документов, ожидаемые расходы не отображаются в книге учета расходов и доходов.

Рассмотрим наиболее распространенные причины, по которым, расходы, отраженные в бухгалтерском учете, не отображаются в КУДИР.

1. Реквизит «Расходы (НУ)»

В соответствии со ст. 346.16 НК РФ, перечень принимаемых расходов является закрытым, т.е. в составе расходов можно учесть только те расходы, которые явно перечислены в этой статье.

Во время отражения расходов в программе указывается, принимаются данные расходы или нет, то есть соответствуют они требованиям ст. 346.16 НК РФ или нет.

К примеру, в документе «Поступление товаров и услуг», отражающие услуги сторонней организации, это будет выглядеть следующим образом.

Рис.1 «Документ – Поступление товаров и услуг»

Стоит заметить что расходы считаются не принимаемыми, если не заполнен реквизит «Расходы(НУ)».

Что касается товаров и материалов, здесь есть определенные сложности. Для них принимаемость расходов определяется как поступлением, так и списанием.

К примеру, не смотря на то, что в документе поступления, для материалов и товаров указанно «принимаются», расходы по нм не примутся, если, например, материалы были списаны на не принимаемые расходы, а товары были реализованы по деятельности облагаемой ЕНВД.

Еще один пример, безвозмездное поступление материалов. Такие материалы не примутся к расходам. Даже если в требовании – накладной указать «принимаются», в документе поступления в графе «Расходы(НУ)» будет указанно «не принимаются».

2. Оплата и другие необходимые условия

В соответствии с требованием кассового метода, расходы будут признанны только после фактической оплаты.

Для определенных видов расходов встречаются дополнительные условия, например, расходы на приобретение товаров нельзя принимать до их реализации.

Программа выполняет автоматический контроль всех необходимых условий, и пока не будут отражены все необходимые события, расход не отобразится в КУДИР. Поэтому, второй причиной может быть тот факт, что расходы были не оплачены или не наступили определенные события, которые необходимы для признания расхода.

3. Последовательность проведения документов

Одной из самых распространенных причин, является проведение документов задним числом.

При работе с документами задним числом, необходимо перепроводить все более поздние документы, связанные с этими расходами. Если не удается установить связь, то придется перепроводить все.

4. Начальные остатки

В упрощенной системе налогообложения, в специальных регистрах начисления, ведется специальный учет. В этих регистрах содержится информация о партиях товаров и материалов, взаиморасчетах, специфические сведения о расходах.

В эти регистры должны быть введены начальные остатки, то есть если есть расходы, которые связанны с операциями, произведенные до начала учета или до перехода на упрощенную систему налогообложения, то эта информация должна быть введена. Если не ввести начальные остатки, то расходы могут не попасть в КУДИР, вот еще одна причина.

5. Дата актуальности учета

В «1С:Бухгалтерия 8» существует механизм, позволяющий для ускорения работы разбить проведение документа на два этапа - быстрая регистрация документа и окончательное проведение в пакетном режиме. В этом механизме существует такое понятие как дата актуальности учета — до этой даты учет актуален и документы проведены полностью, а после этой даты документы еще ждут окончательно допроведения. Ввиду этого расходы могут не признаться, если документ не до конца проведен (расположен позже даты актуальности).

6. Взаиморасчеты по расчетным документам только для налогового учета

Эта ситуация достаточно редкая, но поскольку самостоятельно выявить ее сложно, она заслуживает отдельного описания.

В «1С:Бухгалтерия 8» учет взаиморасчетов по договору с контрагентом может вестись двумя способами:

- По договору в целом;

- По расчетным документам.

Если в договоре контрагента ведение взаиморасчетов установлено по расчетным документам, то для зачета аванса нужно явно указывать платежный документ по которому этот аванс получен, а при оплате явно указывать оплачиваемый документ если этого не делать‚ то в бухгалтерском учете не будут расчеты по аналитике «документ расчета с контрагентом» и проблема сразу станет заметна.

Учет взаиморасчетов для целей УСН работает также. Возможна ситуация, когда в настройках параметров учета ведение аналитики «Документ расчетов с контрагентом» отключено, но используются договора «по расчетным документам». В этом случае по бухгалтерскому учету не заметно, что авансы и выплаты не закрываются, а в налоговом учете расходы считаются не оплаченными и не отражаются в КУДИР.

В такой ситуации рекомендуется в документах корректно заполнить реквизит «документ расчетов» или отказаться от использования договоров с ведением взаиморасчетов «по

расчетным документам» и использовать вместо них договор с ведением взаиморасчетов по «договору в целом».

Анализ состояния расходов, подлежащих отражения в налоговом учете по УСН

В регистре накопления «Расходы при УСН» хранится информация о каждом расходе организации, который может быть отражен в КУДИР.

Наибольший интерес представляет информация:

- по каким причинам, и какие расходы не приняты к налоговому учету;

- что нужно сделать, что бы эти расходы были приняты к налоговому учету.

Для того что бы можно было определить текущее состояние, расходы хранятся в разрезе статусов, которые определяют какие события должны наступить что бы расход можно было признать уменьшающим налоговую базу. При возникновении события, подлежащему отражению в налоговом учете расходов, соответствующему расходу устанавливается новый статус. Расход должен пройти все соответствующие ему статусы, что бы стать принятым к учету.

Статусы расходов могут принимать следующие значения:

- Не списано;

- Не списано, не оплачено;

- Не оплачено;

- Не оплачено, не оплачено покупателем;

- Не оплачено покупателем.

Существует отчет, с помощью которого можно проконтролировать состояние расходов в регистре «Расходы при УСН» — это универсальный отчет «Список\Кросс таблица».